GAP là gì? Phân loại và cách giao dịch với GAP trong chứng khoán

Chỉ báo GAP được nhiều nhà đầu tư chứng khoán áp dụng để đánh giá thị trường và đưa ra dự báo giá sắp tới. Hiểu rõ về GAP sẽ giúp nhà đầu tư vận dụng hiệu quả trong giao dịch.

I. GAP chứng khoán là gì?

GAP là một chỉ báo quan trọng trong phân tích kỹ thuật chứng khoán nói chung và chứng khoán Việt Nam nói riêng đặc biệt là đối với những nhà đầu tư sử dụng biểu đồ nến Nhật. Nếu hiểu tường tận về GAP và vận dụng chính xác vào phân tích thị trường, nhà đầu tư sẽ có đánh giá chuẩn và đưa ra quyết định mua vào, bán ra hợp lý.

GAP dịch từ tiếng Anh nghĩa là sự gián đoạn hoặc khoảng trống.

GAP trong chứng khoán được hiểu khoảng trống giá hay sự gián đoạn về giá.

Đây là thuật ngữ forex phổ biến mà bất kỳ nhà đầu tư chứng khoán nào cũng cần phải biết. Khi giá di chuyển một cách đột ngột như tăng quá mạnh hoặc sụt giảm quá mạnh sẽ khiến giá bật cao hoặc xuống thấp hơn so với giá đóng cửa của cây nến trước đó gây ra sự gián đoạn về giá. GAP chứng khoán thể hiện khoảng cách giữa cung và cầu của một cổ phiếu.

Trong mỗi phiên giao dịch sẽ luôn có giá đóng cửa cuối phiên ngày hôm trước và giá mở cửa đầu phiên hôm sau. Lúc này GAP sẽ được tạo ra khi hai giá này quá chênh lệch. Thông thường, các sàn chứng khoán quy định, giá đóng cửa cuối phiên hôm trước sẽ là giá mở cửa phiên hôm sau. Tuy nhiên, khi cung không đủ cầu hoặc ngược lại sẽ dẫn đến tăng hoặc giảm nhiều giữa hai mức giá này.

GAP là sự gián đoạn về giá trong chứng khoán

II. Đặc điểm của GAP

GAP là khoảng trống giữa hai cây nến liên tiếp. Tùy theo vai trò của GAP trên biểu đồ kỹ thuật mà nó sẽ mang những đặc điểm riêng:

- Khi khoảng gián đoạn giá xuất hiện ở các vùng hỗ trợ và kháng cự mạnh. GAP thường có xu hướng quay trở lại các vùng này để kiểm tra lại nhằm xác định cụ thể xu hướng hiện tại của giá trước khi tiếp tục chu kì tăng hoặc giảm.

- Khoảng trống giá xuất hiện chủ yếu tại các khu vực mô hình giá thường hoặc lấp đầy để hoàn thành mô hình giá.

- GAP thường xảy ra khi một sự kiện mới hoặc một thông tin đặc biệt tạo nên một khối lượng lớn người mua hoặc tham gia vào thị trường chứng khoán. Việc xuất hiện này phá vỡ cân bằng cung cầu, tạo ra sự chênh lệch đột ngột về giá cuối phiên trước và đầu phiên sau.

- Mỗi loại GAP sẽ cảnh báo sự bắt đầu của một xu hướng mới hoặc sự đảo chiều của xu hướng trước đó.

GAP sẽ có xu hướng quay lại test hoặc lấp để hoàn thành mô hình giá. Khi xảy ra 1 trong 2 trường hợp nêu trên thì khoảng trống này sẽ được lấp đầy.

Nhà đầu tư có thể dựa vào chỉ báo GAP để phân tích thị trường chứng khoán

III. Ý nghĩa của GAP trong chứng khoán

Trong chứng khoán, GAP là chỉ báo quan trọng dùng để phân tích và đưa ra đánh giá thị trường, giúp nhà đầu tư đưa ra quyết định chính xác.

Dựa vào việc GAP xuất hiện, nhà đầu tư có thể nắm được cung và cầu đang ở mức nào, dự báo xu hướng sắp tới ra sao để điều chỉnh kế hoạch, điểm chốt lời, cắt lỗ phù hợp.

Thế nhưng không phải lúc nào GAP cũng có thể đưa ra dự báo chính xác tuyệt đối. Nhà đầu tư cần kết hợp thêm các chỉ báo khác (như MA, MACD, RSI…) trong phân tích kỹ thuật để đánh giá chính xác hơn.

GAP chứng khoán được chia thành 4 loại chính

IV. Các loại GAP trong chứng khoán

Có 4 loại GAP chính có thể xuất hiện trên biểu đồ giá mà nhà đầu tư nhận biết và phân biệt:

1. GAP phổ biến - GAP thường (Common GAP)

Loại này thường hay xuất hiện nhất là ở phiên giao dịch đầu tiên của tuần (thứ 2), khi giá cổ phiếu dao động trong phạm vi hẹp. Ngay sau đó, giá sẽ ổn định và GAP được lấp đầy. Nhiều nhà đầu tư tận dụng khoảng gián đoạn về giá này để giao dịch ngay trong phiên. Dạng này không mang lại nhiều cơ hội giao dịch thú vị cho nhà đầu tư.

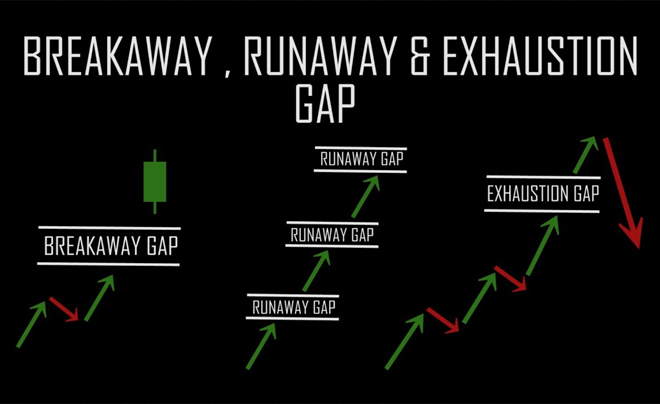

2. GAP đột phá - GAP tạo xu hướng (Breakaway GAP)

Là loại GAP phá vỡ xu hướng, giá có thể nhảy qua mức hỗ trợ hoặc kháng cự. GAP này rất mạnh, tạo thành một xu hướng tăng mạnh mẽ không thể lấp đầy và có thể mang lại lợi nhuận cao nhất trong các dạng.

GAP đột phá xảy ra khi xuất hiện các sự kiện hay thông tin bất thường khiến tâm lý của các nhà đầu tư thay đổi nhanh chóng.

Phân biệt các dạng GAP trên biểu đồ nến Nhật

3. GAP gãy xu hướng - GAP cạn kiệt (Exhaustion GAP)

GAP khá giống với mô hình trên nhưng lại xuất hiện tại thời điểm cuối của một xu hướng giá chính (tăng/ giảm). GAP cạn kiệt xảy ra với khối lượng giao dịch thấp, khi giá đạt tới một ngưỡng nhất định, điều này sẽ tạo ra một khoảng trống giá theo xu hướng chính và sau đó đảo chiều.

4. GAP tiếp diễn (Continuation GAP)

Hay còn gọi là GAP theo xu hướng diễn ra cho thấy xu hướng tăng tốc của mô hình tăng hoặc giảm giá. Đây được coi là 1 tín hiệu nhà đầu tư cần nắm bắt để đi theo xu hướng tăng giá hoặc cắt lỗ ngay bên dưới GAP xuống giá.

Nếu GAP không quá lớn thì xu hướng có tính bền vững, ngược lại khi sự chênh lệch lớn, cực đoan có thể báo trước sự thay đổi động lực của người mua và người bán.

V. Lấp GAP là gì?

Mục đích của xu hướng GAP đi lên hoặc đi xuống đó chính là để lấp đầy khoảng trống. Hiện tượng lấp GAP trong chứng khoán tức là khoảng trống được lấp đầy, đồng nghĩa với việc mức giá cũ trước khi GAP xuất hiện đã quay trở lại.

Do sự tăng vọt bất thường của khối lượng mua hoặc bán là một trong số các nguyên nhân tạo ra GAP và sau đó tất yếu sẽ diễn ra hiện tượng lấp GAP để điều chỉnh lại. Hiện tượng này sẽ không xảy ra nếu có sự tăng hoặc giảm mạnh của giá nhưng không đi cùng với sự xuất hiện của các ngưỡng hỗ trợ hay kháng cự.

GAP sẽ xuất hiện sau 1 đợt tăng giá mạnh

VI. Cách giao dịch với GAP hiệu quả

Nhà đầu tư cần hiểu rõ về GAP và tận dụng các nhịp giá tạo khoảng trống trên biểu đồ để giao dịch. Sau đây là bí quyết để giao dịch với GAP hiệu quả

Một số nhà đầu tư có xu hướng mua vào khi GAP xuất hiện trong ngày giao dịch tiếp theo hay mua các vị thế có tính thanh khoản cao hoặc bán các vị thế kém thanh khoản khi giá bắt đầu biến động với hy vọng GAP sẽ lấp đầy và tiếp tục xu hướng.

Tuy nhiên, một số nhà đầu tư sẽ xóa bỏ GAP theo hướng ngược lại sau khi dùng phân tích kỹ thuật xác định điểm cao hoặc thấp

Cuối cùng, nhà đầu tư có thể mua khi mức giá đạt đến mức hỗ trợ sau khi Gap lấp đầy. Một số cổ phiếu khi đã bắt đầu lấp đầy GAP sẽ không dừng lại vì thường không có mức hỗ trợ hoặc kháng cực ngay lập tức.

Cách xác định thời điểm GAP thường xuất hiện (đầu tuần hoặc khi có sự kiện tin tức quan trọng)

- Tìm biểu đồ có xuất hiện GAP

- Xác định đúng mô hình nến

- Dựa vào giờ giao dịch tìm GAP.

- Xác định giá đỉnh, giá đáy

- Vào lệnh lập tức sau khoảng trống giá hoặc đợi đỉnh nến bị phát ngưỡng hỗ trợ, kháng cự.

- Đặt lệnh cắt lỗ và chốt lời.

VII. Những lưu ý khi giao dịch với GAP

Khi dựa vào chỉ báo GAP để giao dịch trên sàn chứng khoán, nhà đầu tư cần lưu ý những điều sau:

Hãy kết hợp phân tích GAP cùng các chỉ báo khối lượng đặc biệt trong thời điểm xảy ra gián đoạn giá, điều này giúp xác nhận các tín hiệu một cách chuẩn xác.

Đôi khi GAP cạn kiệt và GAP tiếp diễn sẽ dự đoán giá di chuyển theo hai hướng khác nhau, cần phải phân biệt rõ 2 loại này để giao dịch, tránh rơi vào bẫy giá.

Xác định chuẩn xác các mức hỗ trợ và mức kháng cự theo từng dạng GAP tương ứng để vào lệnh phù hợp.

Không phải lúc nào khoảng gián đoạn giá cũng được lấp đầy, thời gian lấp đầy khoảng trống dài ngắn khác nhau. Vì vậy, nhà đầu tư cần nhớ không phải lúc nào cũng mở lệnh mua hoặc bán ngay khi GAP xuất hiện.

Cần kết hợp chỉ báo GAP với các chỉ báo khác để phân tích chuẩn

VIII. GAP thường xuất hiện khi nào?

GAP thường xảy ra khi giá cổ phiếu tăng hoặc giảm nhanh, đột ngột mà không có hoạt động giao dịch nào ở giữa, thường là khi có sự mua rầm rộ hoặc bán tháo do xuất hiện các thông tin, sự kiện đặc biệt hay chất xúc tác khác.

Nhà đầu tư sử dụng công cụ biểu đồ nến Nhật để giao dịch thì bạn có thể dễ dàng nhận thấy sự gián đoạn giữa hai cây nến thường xuất hiện vào các thời điểm sau:

- Phiên mở cửa của ngày thứ hai đầu tuần: Do thị trường chứng khoán nghỉ giao dịch vào cuối tuần (Thứ bảy và chủ nhật) thế nhưng trong thời gian này có thể xuất hiện nhiều tin tức, sự kiện dẫn đến tăng cung hoặc tăng cầu vào đầu tuần tiếp theo.

- Xung quanh các dịp lễ lớn trên thế giới: Khoảng thời gian nghỉ lễ có thể dẫn đến tình trạng thiếu sự liên tục trong giao dịch gây ra gián đoạn về giá.

- Khi xảy ra sự kiện tài chính lớn, các thông tin quan trọng, tác động mạnh tới nền kinh tế toàn cầu, như: FED công bố chính sách mới về lãi suất, ngân hàng huy động vốn tăng lãi suất…

Chắc hẳn qua những thông tin TOPI cung cấp, các bạn có thể hiểu GAP là gì trong chứng khoán và cách giao dịch hiệu quả với khoảng trống giá. Chúc bạn giao dịch chứng khoán thành công!

Link nội dung: https://studyenglish.edu.vn/index.php/diem-gap-la-gi-a65446.html